ブログ

法人活用で究極の節税~法人経費編~

皆さんこんにちは。

大家の右腕税理士事務所 細江博之です。

今回は「法人活用で究極の節税」第2弾ということで、法人経費編をお伝えします。

前回は、なぜ大家さんは法人化するといいのか?

1つは所得税率が高いので、所得が330万以上ある方は法人化を検討した方がいいですよ。というお話でした。(所得分散効果)

不動産管理法人を同族法人で設立するともう1つの大きなメリットが「法人経費」が認められるというものです。

そもそも、個人事業主として事業をやっていると、経費の範囲はかなり狭くなります。

なぜなら、大家さんのみならず一般の個人事業主でも同じですが(私も個人で税理士事務所をやっているので同じです。)個人的な経費、つまりプライベートと事業は分けて経費にしてねという概念があります。プライベートの費用(生活費)のことを「家事費」と呼びますが、個人事業主はすべて経費になる訳ではないということです。

例えば、携帯電話、車もそうですが、100%経費にはなりません。一部プライベートで使いますので、事業割合に応じて経費に出来る割合が決まってきます。

特に、大家さん(不動産賃貸業)の場合は事業割合を少なくしないと税務調査で否認されてしまいます。ですから、一般的には50%程度が限度とされています。

税務署的には大家さん(不動産賃貸業)は事業を営んでいる時間が他の事業と比べて少ないとみられています。私から言わせれば、職業差別であるし、大家さんの規模によって千差万別だと思います。

一方、法人であれば個人と違い、基本的には100%法人の経費になります。

ただし、携帯電話であれば、出来れば法人契約及び不動産賃貸業にしか使わない。車でも同じように契約の主体や使用に関しても、基本的には不動産賃貸業にしか使わないという前提です。

上記の注意点はいりますが、基本的には100%経費になることで経費に出来る金額が増やせます。

また、次に一番大きい話が「生命保険」と「退職金」です。

生命保険は個人事業主は事業の経費とはならず、「所得控除」として税制上所得から差し引くことが出来ます。これを生命保険料控除といいます。

一般の生命保険・個人年金保険・介護医療保険それぞれ最大4万円引くことが出来ます。

詳しくは以下のURLを参考にしてください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm

一方、法人の場合は経費化出来る金額が増えます。

一番一般的なものが退職金の積立の保険ですが、解約返戻率が85%以下であれば40%損金に出来ます。医療保険は100%経費に出来ます。また少額保険の特例いわゆる「30万円特例」の保険であれば全額経費に出来ます。

このように、生命保険は不動産管理法人において、かなりメリットがあります。

大家さんの特徴として、法人で加入する生命保険は「退職金積立」「修繕積立」「医療保険」など様々な用途で利用できますので、メリットがあります。

また、経営セーフティー共済という共済も大家さんには相性がいいです。

こちらは、特に修繕積立の用途で活用するといいでしょう。

詳しくは以下のURLを参考にしていただければいいですが、簡単に内容を説明すると

年間240万円(月額20万円)まで全額経費に出来て、800万円まで掛けることが出来ます。40カ月以上掛ければ、解約した際に100%全額返ってくるという共済です。

例えば、10年後に800万円の大規模修繕をするという計画を立てて、毎年80万円を掛けて、それを全額経費にして、10年後に800万円全額戻した際は「雑収入」となりますが、その分大規模修繕800万円を「修繕費」として経費に計上することが出来れば、法人税はかかりません。

このように賢く修繕積立として「課税の繰延」が出来ると言う訳です。

大規模修繕が一括で経費になるかどうかは「修繕費」と「資本的支出」という観点から検討する必要があるので、こちらも詳細はまたブログで書きたいと思います。

https://www.smrj.go.jp/kyosai/tkyosai/index.html

最後に、法人経費で最も金額的に大きい1大イベントの「退職金」について解説します。

個人事業主はそもそも退職という概念がありませんので、退職金を支払うことはできません。しかし、法人であれば退職し、退職金を支払うことが認められています。

大家さんの退職については2つパターンがあります。①勇退退職(生前に退職金を支払う)②死亡退職(相続後に退職金を支払う)

①の場合は本人が退職所得として受け取ります。2の場合は相続人が死亡退職金というみなし相続財産として受け取ります。それぞれ課税方法が違います。

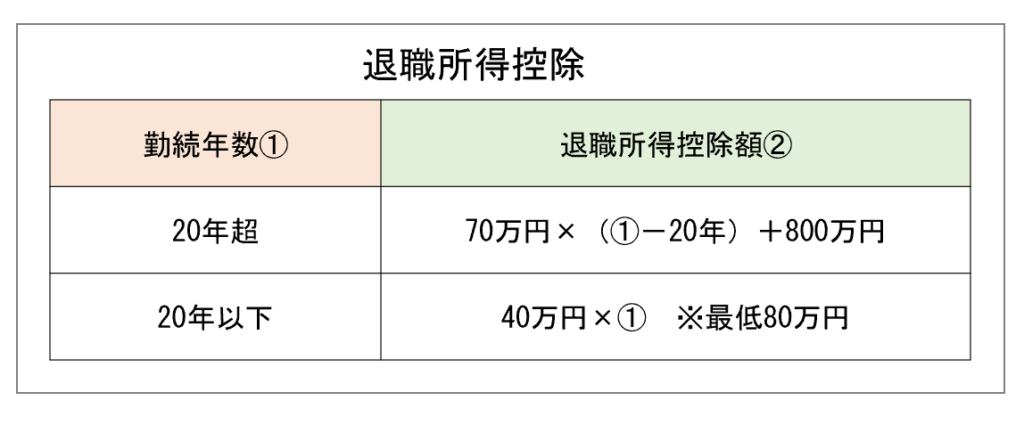

①は退職所得なので、退職所得控除を引いて、所得を2分の1します。

その後、所得税率に従って、所得税を源泉徴収します。

退職所得=(退職金収入ー退職所得控除額)×1/2

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2732_besshi.htm

例えば役員として30年勤務していた方が、退職金を1500万円貰った場合は、

退職所得=退職収入1,500万円ー退職所得控除額70万円×(30年-20年)+800万円=1500万円=0円

つまり、税金は0円となります。

一方死亡退職金でもらった場合は非課税枠があります。

500万円×法定相続人は相続財産になりません。

例えば、死亡退職した被相続人の家族が妻、子供2人の場合は

500万円×3人=1500万円まで非課税なので、上記の死亡退職金として1500万円を支払ったケースは

相続税が非課税ということになります。

なので、①②どちらが税金が安くなるかを検討したうえで、実行するといいでしょう。

退職金の支払い額については、税務リスクがありますので、後日ブログで書きたいと思います。

と言う訳で、退職金の支払いは法人は全額経費になり、受け取る側も税金の優遇がかなりあるので、所得税や相続税が0になることもありますので、かなりお得な制度といえるでしょう。

退職金を支払うための原資を「生命保険」の掛金で賄えば生命保険を解約した際の受取保険金を「雑収入」にして、「退職金」と「雑収入」を相殺させて、課税のコントロールが出来ます。

はい、ということで、今回は法人化の法人経費について解説しました。

法人経費については「役員報酬」の支払いによる節税というのがありますが、それは次回の「所得移転効果」で詳しく解説します。

次回は、法人化の「所得移転効果」について解説します。お楽しみに。

大家の右腕~無敵の賃貸経営~入門編

皆様こんにちは。 大家の右腕税理士事務所 細江博之です。 8/27(土)、9/24(土)開催のセミナーが無事満員となりました。 定員6名という小規模なセミナーですが、毎...

続きを読む ▶︎

法人活用で究極の節税~不動産所有方式③~

皆さんこんにちは。 大家の右腕税理士事務所 代表税理士 細江博之です。 今回は、法人化の3つの方式の1つ「不動産所有方式」第三弾を解説させて頂きます。 第三弾は...

続きを読む ▶︎